Hiện nay Việt Nam trở thành thị trường dược phẩm lớn thứ hai tại Đông Nam Á, là một trong 17 nước xếp vào nhóm có mức tăng trưởng ngành Dược cao nhất. Do dân số Việt Nam đang bước vào giai đoạn "già hóa" nhanh nhất từ trước tới nay: Theo dự báo của Tổng cục Thống kê, số người dân Việt Nam độ tuổi từ 65 trở lên dự kiến đạt 7,4 triệu người trong năm 2020 và nhóm 65 tuổi trở lên sẽ tăng gần 7,9% trong tổng dân số cả nước năm 2020 và 18,1% năm 2049 (tăng nhanh với mức 7,1% năm 2014). Như vậy đồng nghĩa rằng khi tốc độ già hóa nhiều thì nhu cầu chăm sóc sức khỏe cũng tăng lên, tăng tỷ lệ bao phủ bảo hiểm y tế và tuổi thọ trung bình, do đó ngành Dược cũng có cơ hội phát triển nhanh hơn. Bất chấp những hạn chế về công nghệ sản xuất, các chuyên gia vẫn nhận định, 2020 sẽ là một năm gặt hái của ngành Dược Việt Nam. Cùng MarketingAI tìm hiểu về thực trạng ngành dược hiện nay với những triển vọng, hạn chế và xu hướng của ngành Dược Việt Nam trong năm 2022.

Ngành dược ở Việt Nam tăng trưởng nhanh

Với tốc độ phát triển hiện nay, Việt Nam sẽ sớm đạt mục tiêu gần như toàn bộ người dân đều có bảo hiểm y tế vào giai đoạn 2016 - 2020 (90,7% trong năm 2020). Theo báo cáo của Bảo hiểm xã hội Việt Nam, độ phủ của bảo hiểm y tế đã tăng từ 60% trong năm 2010 lên 90% trong năm 2019.

Bên cạnh việc dân số già hóa, nhu cầu chăm sóc sức khỏe tăng lên thì động lực khác cho ngành dược phẩm là quá trình đô thị hóa nhanh chóng. Dân số đô thị hóa Việt Nam đạt 36,2 triệu người năm 2020, có thể tăng từ 33,6% năm 2015 lên 36,8% năm 2020.

Theo thống kê mới nhất cho thấy chi tiêu bình quân đầu người dành cho thuốc tại Việt Nam đã tăng 37,97 USD vào năm 2015, khoảng 56 USD năm 2017 và duy trì chi tiêu dành cho dược phẩm ở mức tăng ít nhất 14%/năm cho tới năm 2025. Hãng nghiên cứu thị trường IMS Health cũng dự báo chi tiêu cho dược phẩm bình quân đầu người tại Việt Nam sẽ nâng lên mức 50 đôla/người/năm vào năm 2020.

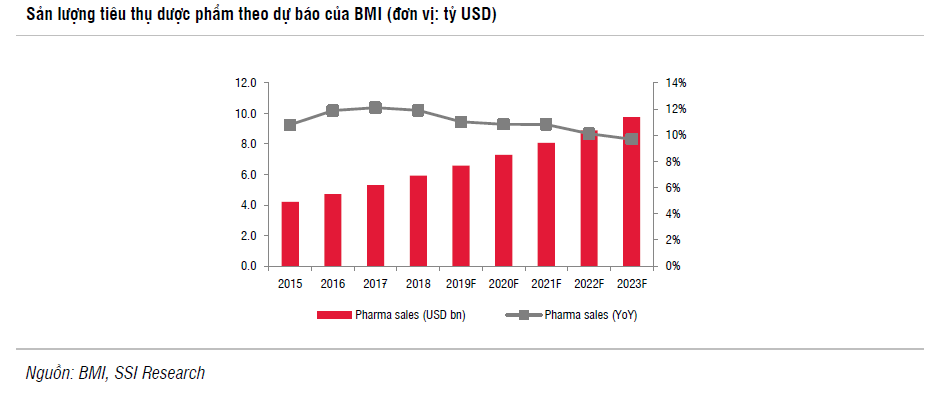

Bên cạnh đó, nhiều Doanh nghiệp sản xuất dược lớn như dược Hậu Giang, dược Bình Định, Imexpharm, Pymepharco… tiến hành đầu tư nâng cấp nhà máy, dự kiến hoàn thành vào đầu năm 2020, hứa hẹn sẽ tạo những bước phát triển mới cho sản phẩm dược trong nước, nâng cao khả năng cạnh tranh các sản phẩm nhập khẩu. Theo các chuyên gia nhận định ngành dược Việt Nam trong giai đoạn 2019-2020 sẽ tiếp tục tăng trưởng ở mức hai con số, trong đó gần 80% chuyên gia cho rằng tăng trưởng sẽ tiếp tục ổn định ở mức từ 10-15%.

Có thể nói, ngành Dược Việt Nam hiện nay đang phát triển với tốc độ nhanh với sự dịch chuyển lớn về số lượng và chất lượng, hứa hẹn tiếp tục tăng trưởng hai con số trong vòng 5 năm tới, đạt 7,7 tỷ USD tổng giá trị ngành vào 2021 (theo thống kê từ Cục quản lý Dược Việt Nam (DAV)), và đạt 16, 1 tỷ USD năm 2026 (theo IBM), với tỷ lệ tăng trưởng kép lên tới 11% tính theo đồng Việt Nam.

Tổng quan ngành dược Việt Nam 2020 - Sản lượng tiêu thụ dược phẩm theo dự báo của BMI (Nguồn: SSI, IBM)

Tổng quan ngành dược Việt Nam 2020 - Sản lượng tiêu thụ dược phẩm theo dự báo của BMI (Nguồn: SSI, IBM)

Mặc dù gặp nhiều khó khăn về sản xuất và công nghệ, nhưng với cơ cấu dân số trẻ đang có tốc độ già hóa nhanh, thu nhập, tình trạng ô nhiễm môi trường và mức độ quan tâm của trên 97 triệu dân đến các vấn đề sức khỏe ngày càng cao, sẽ là động lực cho ngành dược phẩm tiếp tục tăng trưởng. Trong vòng 5 năm tiếp theo, ngành dược Việt Nam được dự đoán sẽ tiếp tục nằm trong nhóm 20 quốc gia có mức tăng trưởng mạnh và ổn định nhất thế giới.

>>> Xem thêm: Marketing dược: 6 Yếu tố quyết định chiến lược marketing ngành dượcHạn chế về công nghệ trong dây chuyền sản xuất, giá nguyên phụ liệu tăng cao

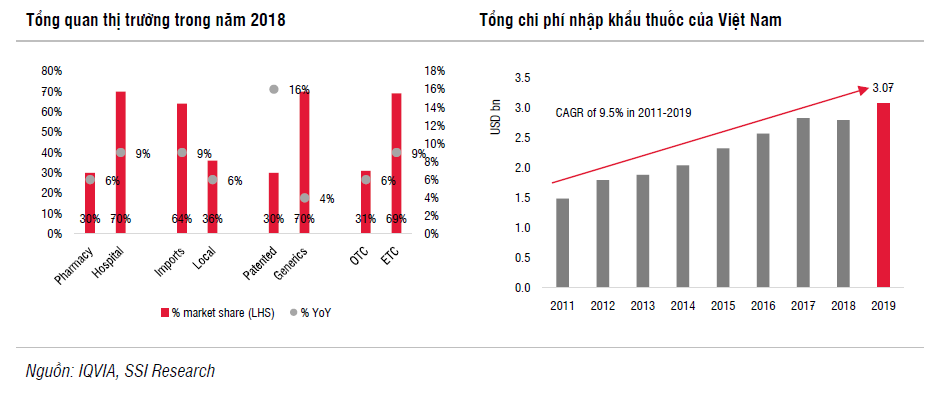

Mặc dù có nhiều tiềm năng phát triển là thế, nhưng theo nhận định, công nghiệp Dược Việt Nam hiện nay chỉ mới đáp ứng được khoảng 50% nhu cầu sử dụng thuốc tân dược của người dân, còn lại phải nhập khẩu. Nguyên nhân là do Việt Nam chưa phát triển cũng như áp dụng được công nghệ hóa dược hiện đại, cũng chưa thành lập các vùng chuyên sản xuất dược liệu đảm bảo tiêu chuẩn, chưa kể chi phí đầu tư công nghệ và nghiên cứu tốn kém.

Việt Nam hiện đang phải phụ thuộc quá nhiều vào nguyên liệu nhập khẩu cho sản xuất dược phẩm, có tới 90% nguyên liệu phải nhập khẩu. Phần lớn doanh nghiệp tập trung sản xuất những loại thuốc thông thường, chưa có nhiều doanh nghiệp đầu tư sản xuất các loại thuốc có dạng bào chế đặc biệt và thuốc chuyên khoa đặc trị.

Số liệu thống kê năm 2019 bởi SSI (Nguồn: SSI, IQVIA)

Số liệu thống kê năm 2019 bởi SSI (Nguồn: SSI, IQVIA)

Trước mắt, Việt Nam cần tập trung xây dựng nhà máy sản xuất dược phẩm đạt tiêu chuẩn "Thực hành tốt sản xuất vắc xin, sinh phẩm y tế" - GMP - WHO, vì GMP là hàng rào đầu tiên và quan trọng nhất đòi hỏi các doanh nghiệp phải vượt qua nếu muốn xuất khẩu dược phẩm.

Hiện tại cả nước mới chỉ có khoảng 180 doanh nghiệp sản xuất dược phẩm bao gồm cả doanh nghiệp nội địa và doanh nghiệp FDI, và 224 nhà máy trong nước đạt chuẩn GMP- WHO, nên chúng ta vẫn không có lợi thế cạnh tranh so với các nước khác, như Trung Quốc và Ấn Độ. Theo SSI, các công ty trong ngành dược có thể phải đối mặt với việc giá nguyên phụ liệu tăng cao, cũng như đối mặt với rủi ro tỷ giá.

Xu hướng trong năm 2020: M&A “lên ngôi”, chuỗi nhà thuốc sẽ chiếm ưu thế

Các hoạt động M&A được mong đợi trong năm 2020

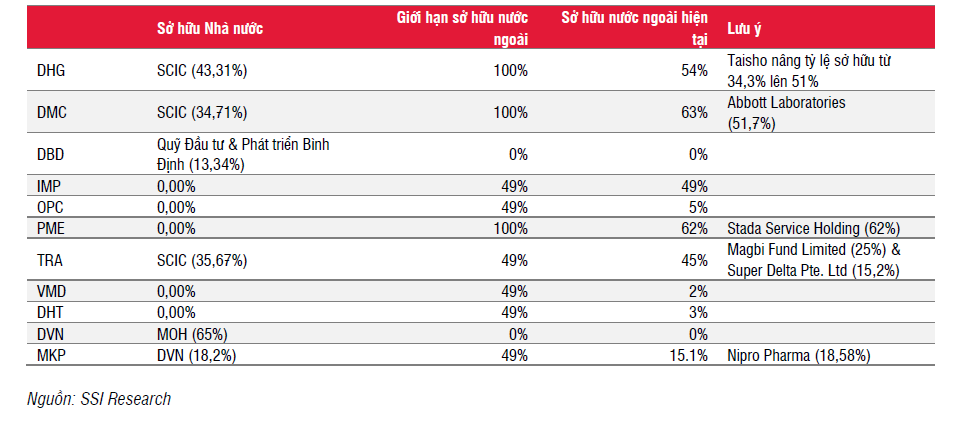

Các hoạt động M&A (mua bán và sáp nhập) trong ngành trong thời gian qua được đánh giá là phù hợp với xu hướng toàn cầu. Trong quý 2/2019, Taisho đã tiến hành mua lại Công ty Cổ phần Dược Hậu Giang (DHG) trong năm 2019, để trở thành cổ đông lớn nhất khi sở hữu 51% cổ phần. Các giao dịch M&A tiếp theo dự kiến cũng sẽ được thực hiện trong năm 2020.

Cụ thể, trong tháng 5/2019, công ty dược Indonesia là KT Kimia Farma đang xem xét việc mua lại chuỗi cửa hàng bán lẻ dược phẩm Việt Nam. Với tiềm năng thị trường Việt Nam, các công ty dược phẩm nước ngoài có xu hướng tiến hành M&A tận dụng nguồn lực có sẵn để giảm chi phí, rút ngắn thời gian gia nhập thị trường.

Thị trường dược phẩm việt nam 2020 (Nguồn: SSI)

Thị trường dược phẩm việt nam 2020 (Nguồn: SSI)

SSI, công ty cổ phần chứng khoán lâu đời của Việt Nam dự đoán sẽ có một số thỏa thuận mua lại trong vài năm tới, khi Chính phủ có kế hoạch giảm tỷ lệ sở hữu tại các công ty dược phẩm trong nước.

Chặng đua khốc liệt của các chuỗi bán lẻ dược phẩm tại Việt Nam

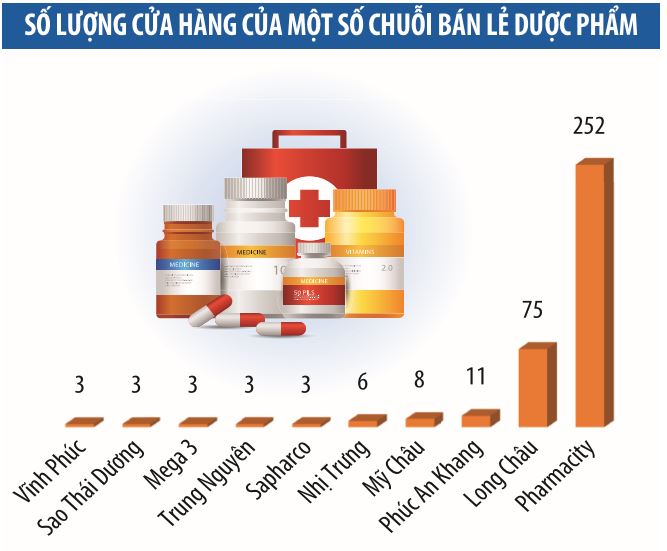

Hiện nay, hệ thống phân phối thuốc được trải rộng khắp cả nước với trên 2.200 đơn vị và 43.000 cơ sở bán lẻ.

Pharmacity có lẽ là một trong những cái tên được nhắc đến nhiều nhất kể từ thời điểm dịch Covid-19 được công bố mức độ nguy hiểm hồi cuối tháng 1 vừa qua, nhờ chiến dịch bình ổn giá khẩu trang, nước sát trùng cùng việc tự công bố mức đầu tư 31,8 triệu USD (hơn 700 tỷ đồng) từ đối tác.

Tính đến thời điểm hiện tại, Pharmacity có hơn 250 cửa hàng trên toàn quốc và đang phấn đấu đạt con số 350 vào cuối năm nay. Tuyên bố mới nhất từ nhà đầu tư Mekong Capital hồi tháng 5/2019, họ còn có “tham vọng” đạt hơn 1.000 cửa hàng vào năm 2021.

Điều đáng nói ở đây là Pharmacity được giới chuyên môn trong ngành nhìn nhận là mô hình “lai” giữa nhà thuốc và cửa hàng tiện lợi, chứ không đơn thuần là nhà thuốc, vì doanh thu từ bán thuốc kê đơn của doanh nghiệp này không lớn, chủ yếu là thuốc cắt liều và các sản phẩm khác trong ngành dược như thực phẩm chức năng, hóa mỹ phẩm…

Điều này minh chứng cho một xu hướng đang "thống trị" hiện nay, xu hướng của chuỗi bán lẻ dược phẩm. Theo đánh giá của Business Monitor International, thị trường thuốc không kê toa (OTC) đã đạt 1,6 tỉ USD trong năm 2019, dự kiến tăng trưởng bình quân giai đoạn 2019-2022 là 9,5%/năm.

Xu hướng này được nhân rộng tại Việt Nam với sự xuất hiện của nhiều đối thủ cùng phân khúc. Tiêu biểu là Long Châu - một thương hiệu nhà thuốc lâu năm tại TP.HCM, được mua lại bởi FPT Retail cách đây không lâu. Bà Nguyễn Bạch Điệp - chủ tịch HĐQT FPT Retail khẳng định sẽ tăng tốc mở đến 70 cửa hàng trong năm 2020, và mở rộng ra các tỉnh thành, nhằm mục tiêu hướng đến 700 cửa hàng trong năm 2022.

Tình hình ngành dược hiện nay (Nguồn: SSI)

Tình hình ngành dược hiện nay (Nguồn: SSI)

Cuộc đua ngày càng trở nên gắt gao hơn khi có sự gia nhập của “ông l ớn đa ngành” Vingroup. Tốc độ của VinFa "áp đảo" các nhà kinh doanh đi trước, cuối năm 2018 họ đồng loạt khai trương 11 nhà thuốc VinFa tại Hà Nội, và cuối tháng 5/2019 thì tăng lên 38 cửa hàng, chuẩn bị khai trương đồng loạt hàng chục cửa hàng khác tại TP.HCM. Ngoài ra, Phúc An Khang, đơn vị được Thế giới Di động đầu tư cách đây 2 năm với 11 cửa hàng ở TP.HCM, cũng đang được coi là “con bài” chiến lược của doanh nghiệp này trong thị trường bán lẻ Dược phẩm.

Cạnh tranh gay gắt là thế, nhưng xét về mặt lâu dài, nếu muốn tồn tại và phát triển, các doanh nghiệp không nên chỉ tập trung vào việc chạy đua tăng độ phủ, mà còn phải liên tục nâng cao chất lượng, tuân thủ các quy định của pháp luật và bảo vệ sức khỏe của khách hàng. Đó mới là mục tiêu hàng đầu các chuỗi bán lẻ dược phẩm nên theo đuổi.

>> Xem thêm: Marketer ngành Dược cần chuẩn bị những gì cho năm 2020 sắp tới?Tạm kết

Nhìn chung, ngành dược ở Việt Nam còn rất nhiều tiềm năng phát triển, tuy nhiên hiện nay việc đầu tư mở rộng, tăng công suất, hoạt động nghiên cứu và phát triển, các chiến lược marketing còn hạn chế. Ngoài ra, tình trạng cạnh tranh gay gắt với thuốc nhập khẩu, nguồn nguyên liệu bị phụ thuộc, chính sách còn nhiều bất cập là thách thức đối với các doanh nghiệp nhựa. Trong bối cảnh đó, các doanh nghiệp trong ngành dược cần xây dựng chiến lược kinh doanh phù hợp, tăng cường công tác quản trị rủi ro đặc biệt là công tác dự trữ nguyên liệu, ứng dụng công nghệ thông tin trong sản xuất và kinh doanh, nhằm đạt được mục tiêu phát triển của từng doanh nghiệp cũng như xu hướng phát triển của ngành và hội nhập kinh tế toàn cầu.

Tô Linh - MarketingAI

Tổng hợp

Bình luận của bạn